La mera propuesta de una banca pública resulta un mal negocio, tanto en términos económico-empresariales (se trata de una violación de las reglas de juego, al desnaturalizarse las instituciones y pervertirse los sectores afectados), como éticos (al intensificarse y generalizarse la corrupción). Solo así puede entenderse el fracaso final de Caja Madrid (CM), empeorado con su sucesora Bankia (aglutinadora de otras cajas fallidas a su vez). Veámoslo.

La mera propuesta de una banca pública resulta un mal negocio, tanto en términos económico-empresariales (se trata de una violación de las reglas de juego, al desnaturalizarse las instituciones y pervertirse los sectores afectados), como éticos (al intensificarse y generalizarse la corrupción). Solo así puede entenderse el fracaso final de Caja Madrid (CM), empeorado con su sucesora Bankia (aglutinadora de otras cajas fallidas a su vez). Veámoslo.

Antonio Sánchez-Bayón. Prof. asoc. en ISEMCO-Univ. Rey Juan Carlos y Univ. Bernardo O’Higgins (Chile).

EL ORIGEN DE LA CORRUPCIÓN

Todo comienza con el periodo de euforia de la globalización de los años 90, que permitió el boom crediticio, dirigido, esta vez, hacia el mercado hipotecario. Así empezó la corrupción que devino en la crisis financiera de 2008: los bancos fueron los primeros en incumplir las reglas, pues se endeudaron para conceder más préstamos, incluso a quienes no ofrecían las garantías mínimas de solvencia. Para cubrirse y ganar más dinero aún, titularizaron las hipotecas (pretendiendo sacar beneficio de la apuesta sobre el cumplimiento de pago o no). Para que no se notara tanto, generaban productos que mezclaban deuda fiable con otra de alto riesgo (subprime) y la colocaban entre sus clientes y otras entidades financieras. Más aún, llegaron a sacar productos sintéticos, con los sobrantes no colocados de dichos títulos y otros referenciados sobre los mismos (extendiéndose entonces al sector actuarial o de seguros).

Mientras, las instituciones constituidas para vigilar las distorsiones de mercado no actuaban y se dedicaban a jugar a la ingeniería social, creyendo que se podía influir en el estado de ánimo de la gente (negando los indicadores de la crisis, animando al consumo, etc.). De tal manera, la corrupción de ciertas instituciones se extendió al conjunto del sistema (pasando de los bancos, a los seguros, a la vivienda, al consumo, etc.), pues si los encargados de cumplir y hacer cumplir las reglas no lo hacían y dejaban que quienes se jactaban de no respetar lo establecido se enriquecieran por ello, entonces no es de extrañar que el resto de la gente quisiera formar parte de tal burbuja y su corrupción. Más aún cuando la Administración W. Bush agudizó el problema, pues no sólo no lo evitó, sino que participó en el mismo (con tráfico de influencias), además de sostenerlo gracias a la inyección monetaria con los contratos de defensa (por las guerras en Oriente Próximo). Y la cosa empeoró con la Administración Obama, que mantuvo a buena parte de las élites de poder y, finalmente, decidió rescatar a la banca…

El punto crucial fue la Ley 31/1985, que politizó las cajas de ahorro: los cargos políticos podían nombrar a sus consejeros y altos directivos, y desde las asambleas legislativas autonómicas se podían vetar acciones de las cajas y condicionar sus políticas estratégicas

De este modo, el balance es terrible, pues: a) se han incumplido todas las reglas financieras (la falta de respaldo en la economía real y/o el patrón oro, la ausencia de estímulo para el ahorro, el no pagar las deudas y la falta de consecuencias); b) se ha distorsionado la economía (en vez de producir bienes, servicios y dinero de manera correlativa, se han fomentado grandes burbujas sostenidas artificialmente, además de ningunearse la ciencia económica al pretenderse su reducción a una técnica para intentar una ingeniería social según modelos y predicciones); c) se ha generalizado un consumismo insostenible, empobrecedor a la postre, y debilitador de la confianza que requiere el sistema, dejando en su lugar corrupción, etc.

Pues si eso pasó en los EE.UU., donde el sistema financiero estaba más afianzado y la banca era eminentemente privada, ¿qué podría pasar en un país como España, donde existía una banca pública como las cajas de ahorro? Dichos entes habían sido desnaturalizados (la finalidad era la promoción social local, mediante el acceso a mini créditos y la retribución del ahorro a particulares, sin buscar beneficios, y si los había, debían redundar en la misma comunidad), además de multiplicados y sobredimensionados hasta el punto de constituir casi el 50% del sector bancario (y buena parte del inmobiliario, influyendo también en el sector actuarial), pero sin seguir sus reglas (más bien con un uso alternativo del derecho), pues formaban parte del sector público (máxime desde la reforma acometida en 1985). No obstante, no fue así desde el primer momento (recordemos que el origen de las cajas de ahorro está en la Iglesia, para combatir la usura). Entonces, ¿cuándo y cómo tuvo lugar tal corrupción de las cajas?

CRÓNICA DE UN DESPROPÓSITO

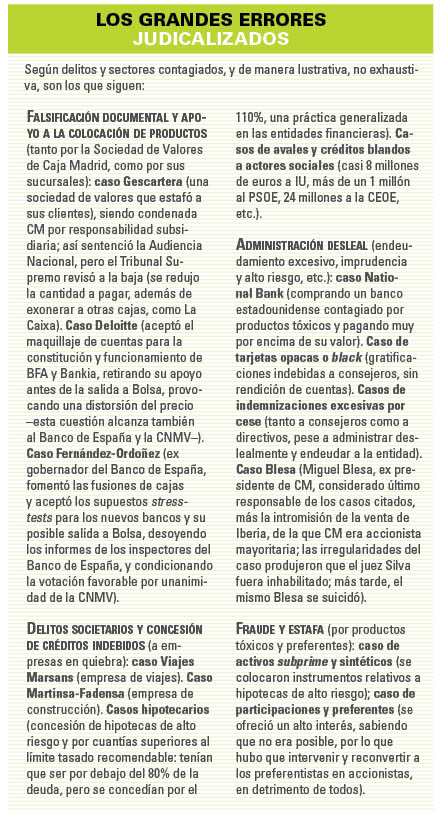

El punto crucial y de no retorno fue la Ley 31/1985 sobre los órganos rectores de las cajas de ahorros (vigente hasta la crisis de 2008 y derogada con la Ley 26/2013 de cajas de ahorro y fundaciones bancarias), a raíz de la cual se politizaron las cajas de ahorro: los cargos políticos no sólo podían nombrar a sus consejeros y altos directivos, sino que desde las asambleas legislativas autonómicas se podían vetar acciones de las cajas y condicionar sus políticas estratégicas, sin olvidar los créditos blandos de los que se beneficiaban, o el condicionamiento a la adquisición y recolocación de su deuda. El problema se fue agudizando al prácticamente ir integrando todas las cajas de ahorro en el sector público (en el limbo de las corporaciones públicas), causándose así su descapitalización y un mayor endeudamiento de las mismas, además de su proyección sobre otros sectores (como el inmobiliario, el bursátil o el actuarial). Tal cosa pasó con Caja Madrid, pero resulta igualmente predicable del resto de cajas, agravándose con la crisis de 2008, dando lugar a su rescate e imposición (por parte de los poderes públicos) de su fusión y reconversión a bancos propiamente. Ahora bien, el caso CM-Bankia sobresale por su descomunal traspiés: pasando de ser la segunda gran caja del país y de los primeros nuevos bancos en constituirse (estando entre las principales entidades financieras y siendo parte del IBEX) a requerir de un rescate inicial de 23.000 millones de euros y convertir a sus preferentistas y acreedores en accionistas (hoy, enjuiciándose la medida). Igualmente, destaca por su muestra de arrogancia y banalización técnica de la corrupción: su mala gestión hipergratificada (incluso con tarjetas opacas o black), sus fusiones fraudulentas y maquillaje contable, su juego con productos tóxicos (adquiridos y creados), su sobreendeudamiento para su internacionalización (City National Bank of Florida), etc., todo ello destapándose con su cotización en Bolsa (iniciada ya a la baja el 20 de abril de 2011). Y no hay que olvidar las fobias ideológicas que despierta y los velos de confusión extendidos, por identificarse con las administraciones Aznar.

LA TRAYECTORIA, PASO A PASO

Telegráficamente, la trayectoria del caso CM-Bankia ha sido la siguiente: se remonta al Monte de piedad de Madrid (1702), adquirió su condición jurídica de Caja de Ahorros de Madrid en 1838 (a modo de fundación), se transformó en entidad financiera con el RD 2290/1977, se politizó con la Ley de 1985, se posicionó como segunda caja tras La Caixa y se extinguió en 2009, cuando se acoge al Sistema Institucional de Protección (un sistema de auxilio entre entidades financieras que, bajo el mandato del gobernador del Banco de España, Miguel Fernández Ordóñez, propuesto por la Administración Zapatero, se calificó de fusión fría) y al Fondo de Reestructuración Ordenada Bancaria (FROB, con ayudas de la UE). En 2010, su parte bancaria pasa a formar parte del Banco Financiero y de Ahorros (BFA, que aglutina la fusión de varias cajas, empezando a operar desde enero de 2011) y cuya denominación comercial finalmente es Bankia. Mientras, sus bienes inmuebles de origen hipotecario pasan a la Sociedad de Activos Procedentes de la Reestructuración Bancaria (SAREB, o el también llamado banco malo), y la parte de obra social queda como Fundación especial Caja Madrid (2013), apoyada por la Fundación del Banco Santander, para resultar, finalmente, una fundación ordinaria llamada Fundación Obra Social y Monte de Piedad de Madrid o, simplemente, Fundación Montemadrid (comprende Monte de piedad, Casa Encendida, Casa San Cristóbal y Centros Fundación).

DEL todo a… ¿la nada?

¿Qué pasó para que la quinta entidad financiera de España, con proyección internacional y cotización en Bolsa, terminara corrompiéndose tanto hasta necesitar su intervención (rescate, reestructuración, o cómo se prefiera) y una nueva fusión (con el Banco Mare Nostrum o BMN)? Hasta su salida a Bolsa había contado con casi 8 millones de clientes, unos 13.500 empleados y más de 1.800 oficinas, más unos beneficios anuales superiores a los 300 millones de euros y activos por valor de casi 200.000 millones de euros… El caso es que, a principios de enero de 2013, pese a las inyecciones del FROB, Bankia es excluida del IBEX, suspendiéndose su cotización durante casi un año (tras grandes volatilidades y perder sus acciones casi el 90% de su valor). Bankia es rescatada y nacionalizada (aunque la Administración Rajoy prefiere hablar de “concesión de línea de crédito”). Fruto de tal intervención es la imposición de fusionar Bankia con sus filiales, convertir en accionistas a quienes tuvieran productos de la entidad, etc. En febrero de 2014, el FROB (a través de BFA) vende a fondos de inversión extranjeros el 7,5% de Bankia. En 2015, Bankia va desembarazándose de inversiones (en octubre, recibe luz verde de la Reserva Federal para vender City National Bank of Florida). En 2016 y 2017 se adoptan medidas de ingeniería financiera (respaldadas por la Administración Rajoy), tales como nuevas fusiones (BMN –al estar en similar situación, sólo que silenciada, dados los vínculos con Luís de Guindos, actual ministro de Economía), contrasplits (concentración de acciones: se obliga al canje de cuatro acciones por una nueva, para recuperar el valor original), etc. De tal manera, se pretende ofrecer una imagen de estabilidad que permita la reprivatización hacia 2019 (cuando falte liquidez, por agotamiento de los presupuestos de la UE, si no antes, en caso de adelantarse las elecciones).

El caso CM-Bankia sobresale por su descomunal traspiés: pasa de ser la segunda gran caja del país y de los primeros nuevos bancos en constituirse a requerir de un rescate inicial de 23.000 millones de euros y convertir a sus preferentistas y acreedores en accionistas

DECIsiones y consecuencias

DECIsiones y consecuencias

En definitiva, el mal negocio de la banca pública casi lleva a las puertas del rescate de la economía española, limitándose finalmente a las cajas de ahorro. El caso CM-Bankia destaca por ser pionera en el tránsito de reconversión, tan osada como para salir a Bolsa (con la publicidad añadida que se requiere), y resultando cabeza de turco de un sistema en descomposición: no hay verdadero interés en exigir responsabilidades por estar afectadas casi todas las instituciones públicas de carácter financiero (Banco de España, CNMV, Ministerio de Economía), así como de justicia (Audiencia Nacional, Fiscalía); las entidades territoriales (Comunidades Autónomas, entes locales); actores sociales (partidos, sindicatos y patronal, con sus consejeros y créditos blandos); grandes empresas participadas y/o con créditos concedidos (Iberdrola, Endesa, Mapfre, Iberia); etc.

Su contagio se ha extendido a sectores como el inmobiliario (constructoras, hipotecas, etc.), el actuarial y notarial (los seguros y escrituraciones impuestos a las operaciones, declarados como cláusulas abusivas)… y sobre todo al resto del sector financiero, por la mediación de sociedades y agencias de valores en conflicto de intereses, la participación en grandes compañías (buena parte de las del IBEX), la falta in vigilando del Banco de España y la CNMV (fomentado fusiones y aceptando salidas a Bolsa de empresas dudosas), etc. Igualmente, ha afectado al conjunto de la ciudadanía, que se ha visto gravada a impuestos más elevados (para cubrir parte de la socialización de la deuda), así como privada de acceso al crédito (ya que, en contraprestación, las entidades financieras ayudadas han mediado para la colocación de la deuda pública).

CONCLUSIONES

La existencia de una banca pública no sólo contraviene la lógica económica (siendo un mal negocio, en la plenitud de su sentido), sino que bastardea la riqueza de una sociedad, además de darse rienda suelta a comportamientos irresponsables y se condena a un consumismo alienante. De tal suerte, el ideal inspirador de una banca pública que ofrezca dinero para todos, siguiendo criterios políticos y no económicos queda traicionado, pues los pobres terminan siendo más pobres, endeudando a sus generaciones venideras.